La plus-value immobilière est imposable sur le revenu, sauf quelques cas rares.

Comment calculer le montant de la plus-value immobilière ?

La plus-value immobilière est égale à la différence entre le prix de vente du bien et son prix d’acquisition.

Si vous réalisez une moins-value, c’est-à-dire une perte, vous ne pouvez pas la déduire d’une plus-value réalisée lors de la vente d’un autre bien (sauf exceptions).

Prix de vente

Le prix de vente est le prix indiqué dans l’acte.

Vous pouvez déduire du prix, sur justificatifs, les frais supportés lors de la vente. Par exemple, les frais liés aux diagnostics obligatoires.

Le prix de vente doit être augmenté des sommes versées à votre profit. Par exemple, une indemnité d’éviction versée par l’acheteur au locataire en place.

Prix d’achat

Le prix d’acquisition est le prix indiqué dans l’acte de vente.

Il peut être augmenté des frais suivants, sur justificatifs :

- Charges et indemnités que vous aviez versées au vendeur lors de l’achat

- Frais d’acquisition (droits d’enregistrement, frais de notaire). Si vous ne pouvez pas les justifier, vous pouvez déduire un montant forfaitaire de 7,5 % du prix d’achat.

- Dépenses de travaux (construction, reconstruction, agrandissement, amélioration sous conditions). Pour un bien détenu depuis plus de 5 ans, vous pouvez déduire soit le montant réel justifié, soit un forfait de 15 % du prix d’achat.

- Frais de voirie, réseaux et distributions (frais de d’aménagement pour lotissement par exemple).

Comment calculer la taxation des plus-values immobilières ?

2 niveaux de taxations : la plus-value immobilière est imposée à l’impôt sur le revenu au taux de 19 % et sur les prélèvements sociaux à 15,5%.

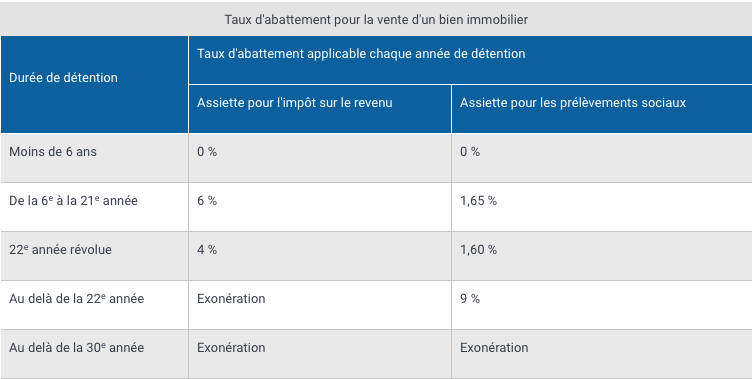

Des abattements sont possibles selon la durée de détention

Une taxe supplémentaire s’applique en cas de plus-value imposable supérieure à 50 000 €.

Le taux s’échelonne de 2 % à 6 % selon le montant de la plus-value réalisée. La taxe ne concerne pas les ventes exonérées, ni les ventes de terrains à bâtir.

Quels sont les cas de plus-values exonérées ?

Les principales exonérations d’impôt sur les plus-values immobilières sont liées à la nature du bien cédé, à la qualité du vendeur et de l’acquéreur.

Par exemple (liste non exhaustive)

- Vente de la résidence principale et dépendances (garages, aires de stationnement, cours, etc.)

- Première vente d’un logement autre que la résidence principale

- Vente d’un droit de surélévation

- Bien échangé dans le cadre de certaines opérations de remembrement

- Bien dont le prix de vente ne dépasse pas 15 000 €

- Bien détenu depuis plus de 30 ans

Quelles sont les déclarations à réaliser ?

Le notaire chargé de la vente effectue les opérations suivantes :

- Démarches auprès de l’administration fiscale

- Calcul de la plus-value imposable et du montant de l’impôt à payer

- Établissement de la déclaration

- Paiement de l’impôt sur la plus-value immobilière auprès des services de la publicité foncière du lieu du bien

Le vendeur doit indiquer sur la déclaration de revenus :

- Montant de la plus-value déclarée par le notaire

- Si nécessaire, plus-value exonérée en cas de 1ère cession d’un logement autre que votre résidence principale

Pour en savoir plus, service-public.fr